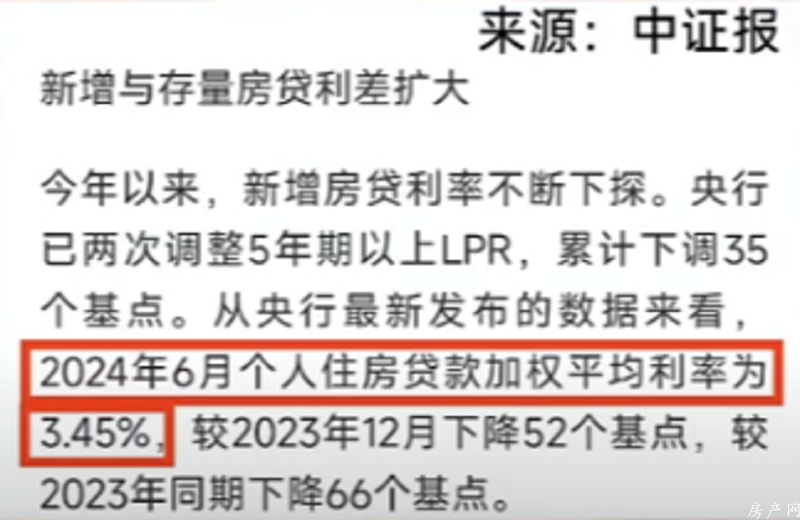

楼市“5·17新政”后,存量房贷与新发房贷的利率差重回高位。中金公司银行业分析师林英奇表示,根据央行数据,截至6月新发放房贷利率为3.45%,如果考虑7月的LPR下调估计新发放利率在3.35%左右,相比2023年12月的3.97%下行62BP(基点),而存量按揭利率下调幅度仅为35BP。据此测算,存量房贷利率和新增房贷利率的利差再度回到约60~70BP的高位。

部分城市的利差可能更大。据广东省城规院住房政策研究中心首席研究员李宇嘉统计,2019年10月~2022年5月,北京、上海、深圳、厦门几个重点城市首套房贷利率普遍在4.8%~5.2%之间,比现在增量首套房贷高出约150BP。

“在调降存量房贷利率政策未落实之前,新增个人住房贷款利率下降引发居民进行贷款置换,导致早偿率上升。”国泰君安在近期研报中指出。与此同时,去年10月至今,存款利率调降、长期国债指导、大额存单停售、手工补息治理等事件加剧了居民“高收益资产荒”。利差增大、“资产荒”加剧助推提前还贷现象持续。

部分存量房贷仍处高位的购房者年内已多次提前还贷。很多人将提前还贷称为“自救”。我们算一笔账,在2020年高位购房,目前房贷利率为LPR+30BP(4.5%,LPR年初为4.2%,未到重定价周期)。自己近一年理财、基金的综合收益率是3%。中间利差大,提前还贷基本成为必然选择。

“目前新发房贷利率是3.5%,我们则是4.5%,心里落差真的太大了。”网友提到,今年他已经申请提前还贷两次合计50多万元,争取明年根据工资发放的节奏再还几十万元,减轻下利息成本。也有购房者更为冒险,通过经营贷转贷进行提前还贷。一名深圳购房者介绍,他办了一笔10万元的消费贷、一笔40万元的抵押经营贷,把利率为4.2%的按揭全还了。

“办经营贷和消费贷前期压力大,但实际利息减少了,想趁着40岁前告别‘房奴’生涯。周围很多目前经济实力还可以的朋友都是这么打算的。”他说。不过,目前使用消费贷和经营贷置换按揭或涉及违规,背后存在多重风险。

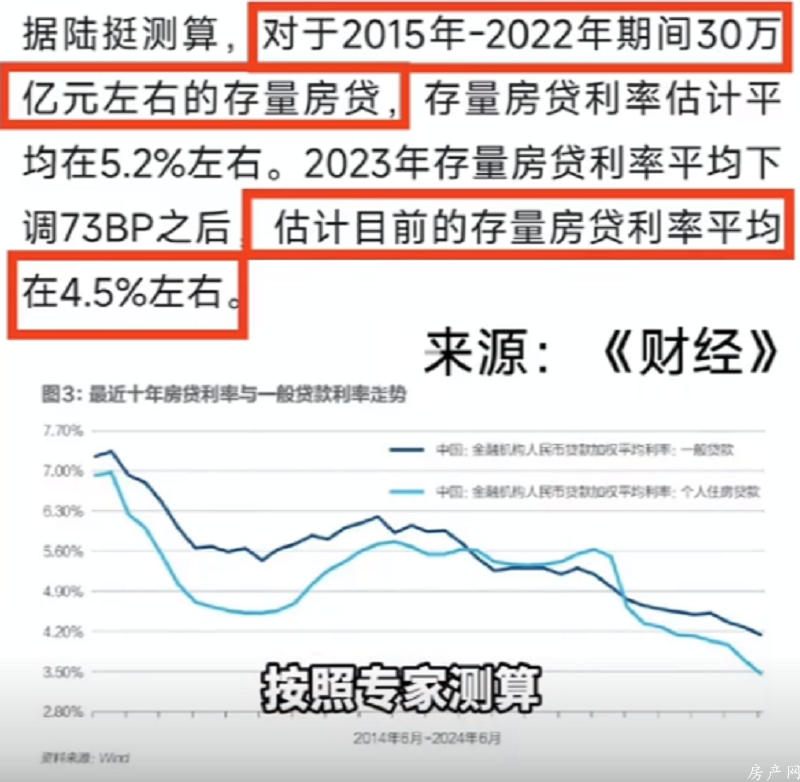

新旧房贷利差已经达到历史高位,提前还贷根本拦不住,存量房贷会降吗?按照专家测算,几年前(2015年到2022年)买房的人形成了30万亿的存量房贷。他们的平均利率现在是4.5%,而按照央行数据,今年6月个人房贷的平均利率(加权)为3.45%,也就是说新旧房贷利差超过1%了。以前是“早买早享受”,现在是“早买找罪受”!要知道利率减少1%,200万房贷30年可以少还40多万,这是一笔不小的数目!所以很多人选择提前还贷,毕竟这年头什么理财一年以上也很难有4%以上的利息。

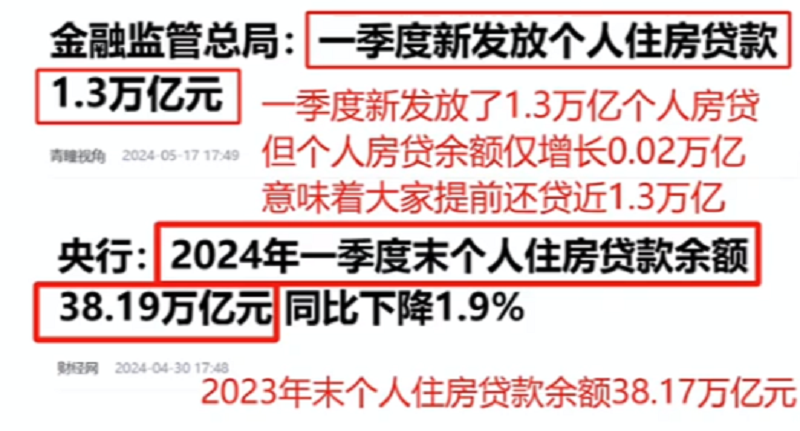

去年全国住房贷款余额出现了有史以来的首次下滑,而今年“提前还贷”更猛。上半年全国19家大中型银行里面,14家房贷余额都在减少。光今年前三个月提前还了1.3万亿的房贷,甚至比例都在提高,很多人的房贷已经还不起了。上半年全国大中型银行的个人房贷不良率几乎是全线走高,按不完全统计,增加了250亿的不良贷款余额,这背后是多少家庭断供呢?所以降低存量房贷的呼声现在是越来越高了,主要有两条路:一条是“转按揭”,也就是把你现有的按揭贷款转到其它的银行去,哪个银行利率低你就选哪个银行,让他们“卷”起来;一个是“重定价”,大家还是选择原来的贷款银行,跟他们重新协商房贷利率。

不管是哪条路都是为了让大家减轻负债的压力,多点购买力盘活消费市场。不然,“有钱的提前还贷”,“没钱的消费降级”可还行?

编辑者:小御居

分享到: